鲁大师确定发行价 香港上市募资最高1.8亿港元

发布时间:2019-09-26 13:26:08编辑:下1个好软件

据IPO早知道消息,360鲁大师于上周五向港交所提交招股资料后,昨日(9月25日)确定通过香港IPO发行6000万股,招股价格为2.3港元-3港元。此前,鲁大师曾分别于去年9月和今年3月两次提交招股说明书,但均已失效。

此次的募资用途为:提高研发能力,包括加强软件、产品数量和为海外市场定制产品;优化经认证二手和原厂智能手机电商平台;在第三方电商平台宣传及推广鲁大师软件以及相关软件及产品;仅以现金或现金结合股权的方式作出额外战略投资及收购;营运资金及一般企业用途。

鲁大师的前身为“Z武器”,由创始人鲁锦在2008年下半年推出,并在2009年7月正式更名为“鲁大师”,最早是一款检查并尝试修复硬件的软件。2010年,鲁锦加入360的“免费软件起飞计划”后,将鲁大师直接卖给了360并套现离开。2014年周鸿祎派田野接管鲁大师。

2017年,周鸿祎在回归A股的同时,开始准备360在港股和美股方面的布局,而鲁大师作为最大的硬件和系统评测供应商,计划于港交所上市。

最初,鲁大师通过免费提供工具软件积累用户数量,并基于用户流量开展线上广告服务、线上游戏业务来实现流量变现。

在并入360集团之后,360对公司的业务方面也有所扶持。用户安装鲁大师的同时会捆绑安装360浏览器,而360浏览器广告的点击也会使鲁大师获得收入分成。除此之外,在田野的接管下,鲁大师开始计划将经营重心由软件服务转移至电子设备销售,借助电商业务来实现收入。

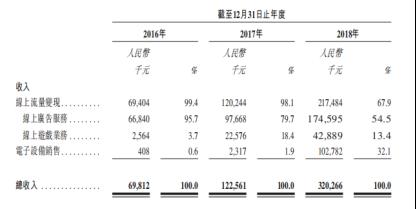

从财务数据来看,在过去的2016年、2017年及2018年三个财年,鲁大师的营业收入分别为6981.2万、1.23亿和3.20亿人民币,其相应的净利润则分别为3176.1万、5626.7万和7661.9万人民币。

整体来看,公司的收入和盈利的增长非常显著,源于周鸿祎通过业务模式和品牌等的扶持,使其在短时间内快速地符合企业上市条件。但是高度依赖360集团、盈利模式单一、业务重心转向低毛利率的项目都是背后的问题。

在报告期内,360与鲁大师之间的关联交易收入为4690万元、5060万元和7180万元,在同期总收入中的占比分别为67.2%、41.5%和22.4%。

而电子设备销售收入逐年增加,报告期内分别为40.8万元、231.7万元和1.02亿元,在总营收的比重由最初0.6%升至32.1%,但是电子设备的销售成本较高,占总销售及服务成本的将近80%的比例,公司的整体毛利率从2016年的86.5%降至49.8%。

虽然就用户基础来说,鲁大师截止2018年底,用户数量达到1.14亿人,基于个人电脑及移动设备每月活跃用户市场份额分别为98.8%和58.9%。

但是在硬件检测方面,PC端的用户在不断下降,总体用户中苹果市场份额增大,其余用户对于Windows系统的检测需求也越来越弱;而在移动端,随着市场的兴起,各大品牌的手机一般自己开发安全软件,自带手机管家进行检测,鲁大师的市场份额相对较小。

而在最新计划转向的电子设备销售方面,公司所占的市场份额还比较小,并且由于电子行业是红海市场,技术门槛低、成本高、利润低。从转型以来公司的毛利率直线下降,未来营收的稳定性也不能保证。

相关资讯

-

1

狐妻小说

狐妻小说2024-04-25

-

2

狐妻全本章节阅读

-

3

吕清瑶苏哲小说无广告阅读

-

4

主角吕清瑶苏哲 日娆月明的小说在线阅读

-

5

(爽文)重生醒来,我狂虐渣男全本章节阅读

-

6

最新小说《重生醒来,我狂虐渣男》大结局阅读

-

7

免费试读主角吕清瑶苏哲小说

-

8

小说重生后我和青梅一刀两断无广告阅读

-

9

《重生后我和青梅一刀两断》林宇许晚小说全部章节目录

-

10

(独家)重生后我和青梅一刀两断小说 1